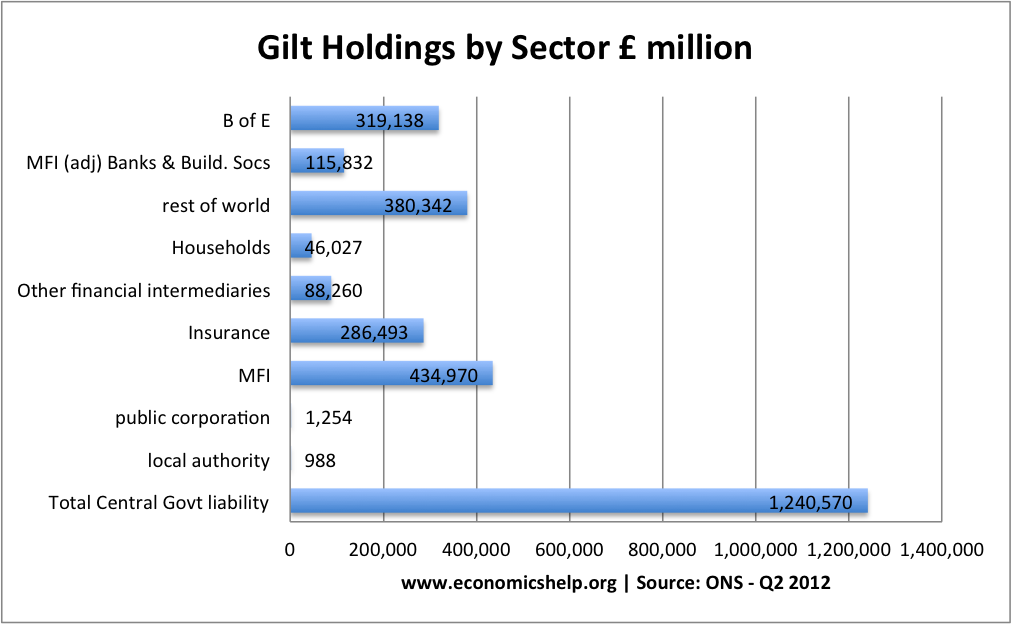

Estos datos son de 2012, pero dan una indicación de la magnitud de la compra de bonos por parte del Banco de Inglaterra. Desde entonces, las tenencias de dorados han aumentado. – En octubre de 2013, la cantidad de títulos de oro se elevó a £ 374.991 millones o £ 374 mil millones . (Tesorería de HM)

¿Podrá el Banco de Inglaterra vender estos títulos en el mercado abierto cuando la economía se recupere y el Banco de Inglaterra quiera revertir la flexibilización cuantitativa?

En primer lugar, no estoy del todo seguro de cómo irá. No hay precedentes de que un banco central del Reino Unido adopte tal política de flexibilización cuantitativa. Solo puedo sugerir que habrá algunos factores en juego

- El Banco de Inglaterra puede tomarse su tiempo y decidir cuándo quiere vender. No tendrá que vender 374.000 millones de libras esterlinas en poco tiempo. Supongo que es posible que el Banco de Inglaterra nunca venda por completo sus tenencias de doradas o permitirá que la inflación reduzca lentamente el valor real de las tenencias de doradas.

- Si el Banco quiere revertir la flexibilización cuantitativa debido a la recuperación económica, es más probable que los marcadores se muestren optimistas sobre las perspectivas a largo plazo de la deuda con respecto al PIB. Una fuerte recuperación económica ayudará a mejorar la posición fiscal del gobierno, por lo que este factor ayudará al mercado de bonos y facilitará la venta de bonos.

- Pero la recuperación económica generalmente debilita el mercado de bonos. Con la recuperación económica, la gente abandona los bonos gubernamentales “seguros” de bajo riesgo y busca inversiones con un mejor rendimiento. Con la recuperación, los inversores asumirán más riesgos en el sector privado. Por lo tanto, con la recuperación económica se tiende a ver un aumento de los rendimientos de los bonos y una caída de los precios de los bonos. Puede resultar difícil vender en este mercado.

- La confianza y las expectativas de los inversores serán importantes. La reacción a la decisión de la Fed de hablar sobre una posible reducción de la compra de bonos provocó una reacción del mercado y los precios de los bonos cayeron. La decisión de revertir la flexibilización cuantitativa provocará que muchos inversores vendan anticipándose a la caída de los precios de los bonos. Actualmente, la gente ha estado comprando bonos para beneficiarse del aumento de precios durante el período de QE. Depende de cómo se manejen las expectativas y la confianza. Pero, si la situación fiscal fundamental es satisfactoria, será más fácil.

- Por un lado, la gente teme que la deuda del sector público del Reino Unido sea demasiado alta (al 100% del PIB en 2016). Pero, por otro lado, hemos tenido niveles más altos de deuda en el pasado sin gran preocupación.

- Bond Bubble? Algunos temen que la QE haya provocado una burbuja de bonos y las bajas tasas de interés sugieren que los precios de los bonos están inflados. Sin embargo, se esperan tasas de interés bajas sobre los rendimientos de los bonos en una profunda recesión y trampa de liquidez. Los bajos rendimientos de los bonos no se deben únicamente a la política de QE, como sugieren algunos.

Conclusión

Supongo que realmente no sé la respuesta a esta pregunta.

Más sobre lo que sucede cuando termina la QE