Pregunta de los lectores: ¿Funcionaría un tope en los precios de la vivienda?

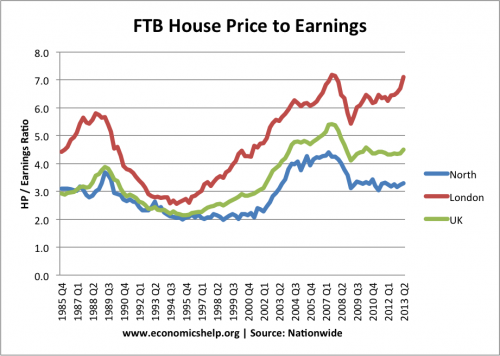

A pesar de la recesión y la crisis crediticia, los precios de la vivienda en el Reino Unido continúan aumentando. (Ver: ¿Por qué los precios de la vivienda en el Reino Unido son tan altos?) Esto ha provocado niveles récord de precios de la vivienda en múltiplos de ingresos. Para los compradores de vivienda en Londres, los precios de la vivienda se acercan a un récord de siete veces las ganancias promedio. Es comprensible que muchos sientan que los precios de la vivienda ya son demasiado caros, y hay argumentos sólidos para intentar limitar los aumentos futuros del precio de la vivienda.

Por ejemplo, la Royal Institution of Chartered Surveyors ha sugerido que el Banco de Inglaterra imponga un límite del 5% anual al crecimiento de los precios de la vivienda. (Enlace independiente)

En primer lugar, ¿cómo funcionaría un precio máximo de la vivienda?

El Banco de Inglaterra no puede influir en la oferta a corto plazo. Por lo tanto, tendrían que influir en la demanda mediante controles de crédito (por ejemplo, limitando la cantidad de hipotecas) y posiblemente tasas de interés. Ambos tienen inconvenientes y limitaciones.

1. Tasas de interés

En teoría, el Banco de Inglaterra podría utilizar las tasas de interés como una herramienta para influir en los precios de la vivienda. Un aumento de las tasas de interés, en el clima actual, inevitablemente provocaría el fin del crecimiento del precio de la vivienda, ya que las hipotecas se encarecerían. Los pagos hipotecarios representan un gran% de la renta disponible, por lo que cualquier cambio en las tasas de interés tendrá un impacto significativo en la reducción de la asequibilidad y la demanda de vivienda.

Sin embargo, el uso de tipos de interés para controlar los precios de la vivienda tiene importantes inconvenientes.

- El principal objetivo de la política monetaria es el control de la inflación y el crecimiento económico. Si se le pide al Banco que también fije como objetivo los precios de la vivienda, significaría que el Banco de Inglaterra se encuentra en una posición difícil. Para evitar subidas de precios de la vivienda en Londres, es posible que se requieran tipos de interés más elevados. Pero, en esta etapa del ciclo económico, un pequeño aumento en las tasas de interés podría detectar la recuperación. Las tasas de interés solo pueden lograr mucho.

- Retrasos de tiempo. Un cambio en las tasas de interés tomará tiempo para repercutir en el mercado de la vivienda. Idealmente, el Banco de Inglaterra anticiparía cambios en el precio de la vivienda, pero en la práctica esto es difícil de hacer. Pocos habrían pronosticado la fuerte subida de los precios de la vivienda en los últimos años. Si el Banco aumentara las tasas de interés para afectar la demanda de viviendas e hipotecas, fácilmente podría equivocarse. Para cuando subieron las tasas hipotecarias, los precios de la vivienda podrían estar cayendo de todos modos.

2. Regulación hipotecaria

Una opción más realista es que el Banco de Inglaterra adopte una nueva regulación que haga que los préstamos hipotecarios sean más escasos. Si los precios de la vivienda aumentan demasiado rápido, el Banco de Inglaterra podría introducir controles que limiten la disponibilidad de hipotecas. Esto podría implicar insistir en cierto tamaño de los depósitos o limitar el tamaño de los múltiplos de ingresos.

En el período de auge de 2000-2007, este tipo de regulación pudo haber contribuido a limitar el auge de la vivienda. Pero ese fue un período en el que los múltiplos de ingresos aumentaron a niveles récord (hasta 5 veces los ingresos), también hubo un crecimiento en las hipotecas autocertificadas y las hipotecas al 100%.

En el clima actual, los préstamos hipotecarios ya son bastante escasos; los bancos están siendo bastante conservadores sobre los préstamos hipotecarios. No hay evidencia actual de un regreso a los préstamos hipotecarios extravagantes de principios de la década de 2000.

Perdiendo el problema fundamental

- Las limitaciones a los préstamos hipotecarios no resuelven el problema fundamental del mercado inmobiliario del Reino Unido. Los precios de la vivienda no están siendo impulsados al alza por un auge hipotecario. El problema es un desequilibrio de la oferta y la demanda, especialmente en ciertas áreas del país.

- El renovado aumento de los precios de la vivienda está fuertemente influenciado por factores del lado de la oferta. En las últimas décadas, la oferta simplemente no ha podido seguir el ritmo de la creciente demanda. Tratar de gestionar la demanda a través de controles crediticios no soluciona esta relativa escasez de viviendas en el Reino Unido.

- Variaciones geográficas. Desde la crisis crediticia, la brecha entre el norte y el sur se ha ampliado, especialmente con el rápido aumento de los precios de la vivienda en Londres. Si excluimos Londres de los precios de la vivienda nacionales, el aumento de los precios de la vivienda parece menos significativo. En algunas zonas del país, los precios de la vivienda están estancados o incluso cayendo. La variación geográfica nuevamente sugiere que tiene más que ver con factores del lado de la oferta local.

Irónicamente, el gobierno anunció recientemente un plan para ayudar a los compradores por primera vez a obtener una hipoteca a través de préstamos respaldados por el gobierno. Sin embargo, unas semanas más tarde, un organismo sugiere que el Banco de Inglaterra reduzca los préstamos hipotecarios. Muestra el enfoque fragmentado del gobierno hacia el mercado de la vivienda.

Vivienda e hipotecas como variable macroeconómica

Existen muchas dificultades para tratar de limitar la inflación de los precios de la vivienda, especialmente a corto plazo. Sin embargo, el mercado de la vivienda influye mucho en la economía y el nivel de vida. Dado lo caras que son las casas, hay motivos para que el gobierno limite los aumentos de precios a largo plazo. Pero aquí la solución debe consistir más en aumentar la oferta que en gestionar la demanda.

Aún existen argumentos sólidos para que la política monetaria ponga más énfasis en el papel del mercado de la vivienda y los préstamos hipotecarios. En el período de auge de 2000-2007, la baja inflación dio la impresión de una economía estable y sostenible. Pero, al observar el mercado de la vivienda y los préstamos hipotecarios, se dio una clara indicación de que había señales de una verdadera burbuja financiera. Cuando esta burbuja estalló, tuvo un efecto dañino en la economía (y fue mucho peor en países como Estados Unidos e Irlanda).

Cuando los precios de la vivienda suben entre un 15% y un 20% anual, existe un caso para que el Banco de Inglaterra busque limitar los aumentos del precio de la vivienda mediante el racionamiento de las hipotecas y posiblemente las tasas de interés. En el último auge, el rápido aumento de los precios de la vivienda fue un problema para la economía del Reino Unido.

Sin embargo, en el clima actual, estamos muy lejos de un auge de la vivienda impulsado por la demanda: es poco probable que la microgestión de los precios de la vivienda a través de la demanda sea demasiado útil.

Relacionado

- Mercado de la vivienda del Reino Unido