Una mirada a cómo un banco central puede actuar como prestamista de último recurso para los bancos comerciales y el gobierno.

Un prestamista de última instancia significa que si los bancos o el gobierno carecen de fondos, el Banco Central tomará medidas para evitar la falta de liquidez. Esto ayuda a mantener la confianza en el sector bancario.

Prestamista de última instancia de los bancos comerciales

Si un banco comercial tiene escasez de liquidez (por ejemplo, no puede satisfacer las demandas de retiros de efectivo de los clientes), el banco siempre podrá pedir prestado al Banco Central. Esto significa que un banco comercial puede mantener menos reservas de efectivo y prestar más. También significa que los clientes tendrán confianza porque siempre saben que los depósitos bancarios son seguros.

En la Gran Depresión de la década de 1930, Estados Unidos no tenía un prestamista de última instancia y muchos bancos pequeños y medianos. La gran depresión provocó la quiebra de muchas empresas e individuos. La demanda de retirar dinero creció. Pero llegó un punto en el que los bancos no tenían suficientes reservas de efectivo, por lo que tuvieron que rechazar a los clientes. Cuando la gente escucha que es posible que un banco no pueda devolver los ahorros, todos se apresuran al banco (pánico bancario) para empeorar la situación. Sin un prestamista de última instancia, 500 bancos quebraron solo en 1932, lo que agravó aún más la gran depresión.

Después de esto, ahora hay un prestamista de última instancia en el sistema bancario de EE. UU.

Prestamista de último recurso al gobierno

Pregunta de los lectores: si el prestamista de última instancia tranquiliza a los inversores, mantiene bajos los rendimientos y ayuda al gobierno a obtener préstamos a bajo precio y financiar su déficit con alegría, ¿por qué imprimir dinero es una mala noticia, ya que envía gilts hacia arriba y genera inflación? en esencia, prestamista de última instancia = imprenta de dinero, entonces, ¿cómo se concilian estos?

Es una observación interesante. Pero podemos reconciliar los dos.

El Banco Central puede actuar como prestamista de última instancia para evitar que el gobierno sufra una escasez de liquidez y no cumpla sus compromisos de gasto a corto plazo.

Supongamos que un gobierno es en gran parte solvente. Solo el 3% de sus ingresos fiscales se destina al pago de intereses y la deuda del sector público se sitúa en torno al 60-70% del PIB.

El gobierno puede tener una subasta de deuda en la que intenta vender £ 70 mil millones en bonos. Si los mercados no tenían efectivo durante esta venta o simplemente no estaban dispuestos a comprar, puede haber una escasez temporal de liquidez. Entonces el gobierno no podría vender suficientes bonos en esta subasta en particular; esto causaría una escasez temporal de dinero para el gobierno. Esto da la impresión de que el gobierno es insolvente, cuando en realidad es solo una escasez de liquidez. Pero los temores sobre la liquidez pueden ser suficientes para que los inversores eviten países que no tienen un prestamista de última instancia.

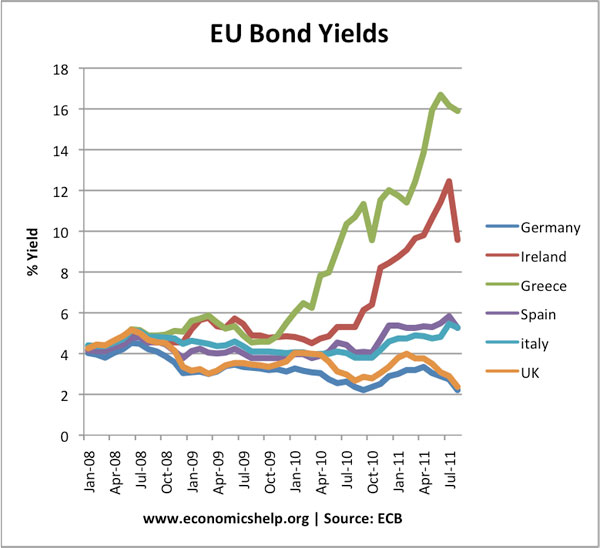

Esta falta de un prestamista de última instancia en 2011 hizo que las tasas de interés de la deuda en euros se acercaran al 6% en muchos países como Irlanda, España, Grecia e Italia.

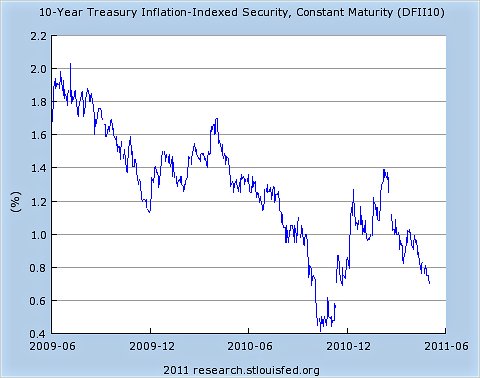

Por el contrario, los rendimientos de los bonos del Reino Unido y Estados Unidos han caído a mínimos históricos. Sin duda, tener un prestamista de última instancia es un factor importante para mantener bajos los rendimientos de los bonos del Reino Unido. (El déficit del Reino Unido es en realidad más alto que muchos países de la UE con altos rendimientos de bonos).

rendimiento de los bonos sobre bonos del Tesoro de EE. UU. a 10 años (indexados a la inflación)

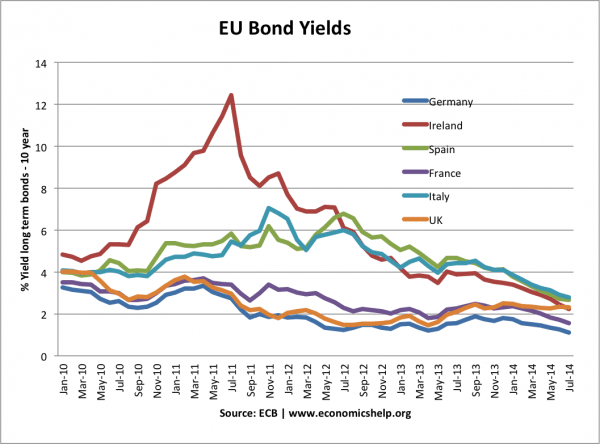

El BCE comienza a actuar como prestamista de última instancia

En 2012, el BCE decidió empezar a actuar como prestamista de última instancia con Mario Draghi afirmando ‘haremos lo que sea necesario’. Tras este anuncio, los rendimientos de los bonos de la deuda europea cayeron porque había mayor confianza en que no habría escasez de liquidez.

¿La flexibilización cuantitativa y el temor a la inflación no provocan tasas de interés más altas?

Sí, definitivamente puede. Por lo general, si el Banco Central de un país comienza a imprimir dinero para comprar deuda pública, los temores sobre la inflación futura llevarían a un aumento de los rendimientos de los bonos. (cómo imprimir dinero puede causar inflación)

En la mayoría de las circunstancias económicas, la decisión del Banco de Inglaterra de crear 275.000 millones de libras esterlinas y comprar bonos del gobierno crearía un miedo mucho mayor a la inflación y los rendimientos de los bonos aumentarían mucho más.

Sin embargo, en la trampa de liquidez actual, el dinero creado no es realmente inflacionario (los bancos comerciales están sentados en gran parte con el efectivo extra) Por lo tanto, aunque existe el riesgo teórico de inflación, los mercados no están demasiado preocupados por la inflación. Por el momento, prefieren el riesgo de inflación de la flexibilización cuantitativa, en lugar del riesgo de no tener un prestamista de última instancia.

Además, los bajos rendimientos de los bonos de la deuda británica y estadounidense reflejan que los mercados esperan un bajo crecimiento. Por tanto, los inversores prefieren los bonos al riesgo de invertir en bolsa.

Cuando el Banco anunció una nueva política de flexibilización cuantitativa, hubo un pequeño aumento en los rendimientos de los bonos a medida que los mercados cotizan en el riesgo de inflación. Pero el aumento de los rendimientos ha sido bastante pequeño porque el riesgo de inflación es bastante pequeño.

Si imprimieran dinero en un auge económico, la subida de las tasas de interés sería mucho mayor porque el riesgo de inflación sería mucho mayor.

Nota: El Banco de Inglaterra también puede actuar como prestamista de última instancia para los bancos comerciales.

Relacionado

- BCE y creación de dinero