Definición de movilidad de capital: fácil para los activos físicos y las finanzas moverse a través de fronteras geográficas.

Inmovilidad del capital: cuando el capital enfrenta restricciones a la libre circulación.

¿Qué es capital?

El capital se refiere principalmente al capital físico, bienes duraderos utilizados en el proceso de producción, máquinas, fábricas. Este capital físico está determinado por los niveles de inversión.

Cuando las personas se refieren a capital, también pueden referirse a “capital financiero” o “capital a corto plazo”. No se trata de máquinas físicas, sino de dinero y activos líquidos. Este tipo de capital puede ser mucho más móvil. Por ejemplo, una multinacional puede trasladar parte de su capital financiero de Europa a Australia para aprovechar las tasas de interés más altas en Australia.

Por tanto, los flujos de capital pueden implicar:

- Inversión extranjera directa (IED): por ejemplo, Nissan construye una fábrica en Inglaterra.

- Flujos de cartera: capital a corto plazo, por ejemplo, aprovechando diferentes tipos de interés y moviendo cuentas de ahorro a un país diferente

- Transferencias bancarias.

¿Qué significa movilidad de capital?

- Si el capital es móvil, significa que es fácil y fluido mover capital de un país a otro.

- La perfecta movilidad del capital no implicaría ningún costo de transacción ni de otro tipo en el traslado de capital de un país a otro.

- La inmovilidad del capital significa que es difícil y costoso mover capital entre países.

¿Qué determina la movilidad del capital?

- Tarifas / impuestos sobre los flujos de capital . Los flujos de capital pueden ser gravados por el gobierno. por ejemplo, impuesto sobre la inversión o impuesto sobre las ganancias de capital sobre los flujos de capital rentables. Los altos niveles de impuestos desalentarán los flujos de capital.

- Restricciones a los flujos de capital . Algunos países pueden imponer restricciones sobre la cantidad de capital que puede entrar y salir de un país. (Controles de cambio de divisas) Por ejemplo, en el período de hiperinflación, Zimbabwe impuso controles de capital a las personas que sacaban divisas del país.

- Reglas y regulaciones. Los gobiernos pueden imponer reglas que aumenten el costo de trasladar capital de un país a otro.

- Volatilidad del tipo de cambio . Si un país tiene un tipo de cambio volátil, esto puede desalentar las entradas de capital, ya que los inversores están preocupados por una devaluación del tipo de cambio que reduce la rentabilidad de la inversión. (este es un factor indirecto)

Impacto de la movilidad del capital

- IED . Si el capital es móvil, será más fácil atraer inversión extranjera directa a su país. También aumentará las oportunidades de inversión en el exterior.

- Mejor tasa de retorno . Con una movilidad de capital mejorada, será más fácil mover el capital financiero para obtener mayores rendimientos y tasas de interés.

- Paridad de tipos de cambio reales. Si el capital es móvil, debería reducir las diferencias en los tipos de cambio reales. Si los bienes son relativamente más baratos en EE. UU., Debería alentar a la gente a comprar bienes allí y transferir capital a países de bajo costo. Ver: paridad del poder adquisitivo

- Podría ayudar a igualar los ingresos entre diferentes países . Por ejemplo, con una movilidad de capital perfecta, puede alentar a las empresas europeas a invertir en países en desarrollo que tienen salarios más bajos. Estas entradas de capital podrían ayudar a aumentar los salarios en las economías en desarrollo.

Problemas de movilidad del capital

- Podría provocar una salida repentina de capital en tiempos de incertidumbre . Estas salidas de capital podrían provocar la pérdida de puestos de trabajo y el desempleo. Por ejemplo, supongamos que Grecia sintió que tenía que abandonar el euro. Esto significaría que la moneda griega probablemente caería un 25%. Con una perfecta movilidad de capital, habría una rápida salida de dinero de Grecia a otros países europeos. Esto podría provocar una corrida en los bancos griegos y provocar una alteración significativa de la situación financiera y económica. En este caso, las restricciones temporales de capital serían útiles para hacer la transición del euro a la nueva moneda griega.

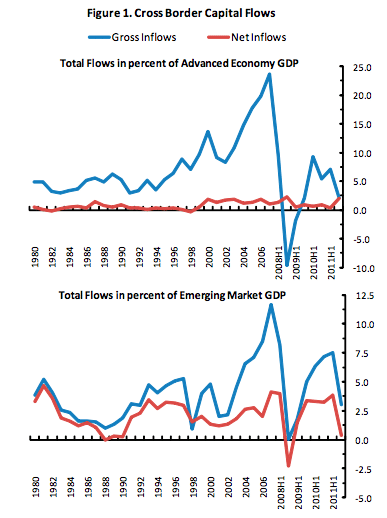

Esto muestra un rápido crecimiento de los flujos de capital, justo antes de la burbuja crediticia y la caída en 2008.

- Crisis crediticia global . Antes de la crisis crediticia, el sistema bancario se globalizó cada vez más. Los bancos europeos prestaron a compañías hipotecarias estadounidenses. Estos flujos de capital ayudaron a proporcionar mayor liquidez y tasas de interés más bajas, pero, cuando las compañías hipotecarias estadounidenses perdieron dinero, significó que todos los bancos europeos se vieron afectados.

- Exuberancia irracional . En el período previo a la crisis crediticia, hubo un crecimiento en los préstamos y también un aumento en los desequilibrios mundiales, por ejemplo, EE.UU. tuvo un gran déficit en cuenta corriente, mientras que China acumuló reservas de divisas. Esta entrada de capital a los EE. UU., Quizás exacerbó la burbuja crediticia en los EE. UU.

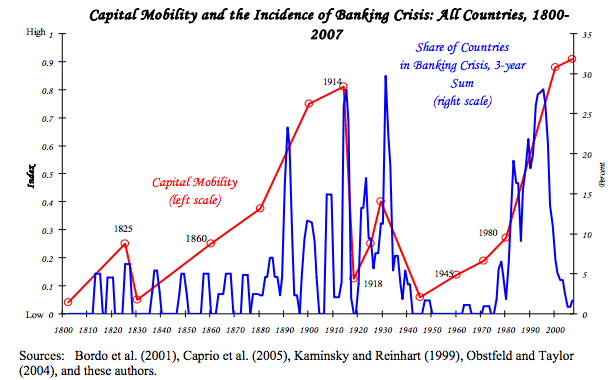

- Vínculo entre movilidad de capital e incidencia de crisis bancaria.

Reinhard y Rogoff sostienen que a medida que aumenta la movilidad del capital, los países se vuelven más susceptibles a una crisis bancaria.

Relacionado

- Factor de inmovilidad

Trilema de políticas: por qué los controles de capital son uno de los tres objetivos de la política monetaria / cambiaria