Se supone que unirse al euro es una decisión irreversible. Pero, los países individuales siempre pueden aprobar actos individuales del parlamento para abandonar el euro. Sin embargo, dejando de lado todas las cuestiones políticas, existen muchos obstáculos económicos.

Un problema es que los países generalmente solo considerarían irse cuando hubiera una crisis económica real, pero es durante una crisis económica cuando sería precisamente más difícil irse.

Básicamente, los problemas de dejar el euro incluyen:

- Posibilidad de fuga de capitales en previsión de la salida del euro y posterior devaluación. Este fue un problema importante para Grecia cuando jugó con la idea de irse en el punto álgido de la crisis griega. Al final, el riesgo de fuga de capitales y una devaluación sustancial significaba que el costo político era demasiado arriesgado.

- Costos de transacción de conversión de efectivo y máquinas.

- La dificultad de decidir el tipo de cambio en el que dejar (aunque esto será determinado en última instancia por las fuerzas del mercado.

- La dificultad de convertir todos los contratos, hipotecas, cuentas bancarias de euros a moneda nativa.

- Problemas de pérdida de confianza en la economía.

Déficit de la cuenta actual

La mayor dificultad de salir del euro vendría para aquellas economías que no son competitivas, con déficits comerciales, grandes déficits presupuestarios y que necesitan devaluar para restaurar la competitividad. (es decir, países como Grecia, España, Italia).

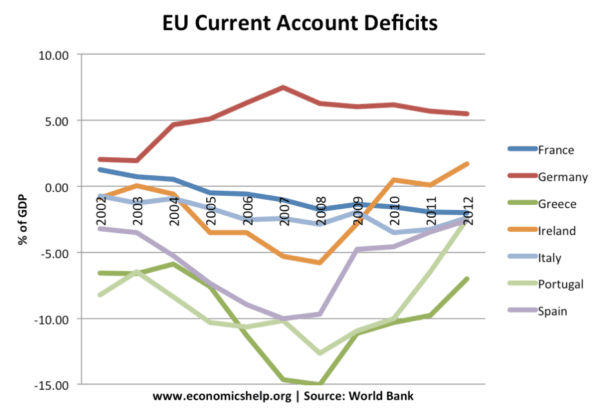

En esta década, varios países del sur de la zona euro registraron grandes déficits por cuenta corriente. Esto muestra que sus economías estaban relativamente desequilibradas con tipos de cambio no competitivos. Ésta es una razón para contemplar la posibilidad de dejar el euro. El euro no competitivo conducirá a una menor demanda y un mayor desempleo. En un tipo de cambio flotante, su moneda se devaluaría para restaurar la competitividad. Esto abarataría las exportaciones y aumentaría la demanda.

La fuga de capitales

El problema es que si una economía como Grecia anunciara que iba a abandonar el euro, los inversores y ahorristas se retirarían de los bancos griegos para protegerse de la próxima devaluación. Si Grecia se fuera, los activos bajarían de valor (en euros). Esto sería bueno para los exportadores griegos, pero llevaría tiempo recuperar la demanda de exportación. A corto plazo, una devaluación prevista del 20-30% ofrece a los inversores un incentivo para cambiar los activos griegos por activos en euros. Una gran devaluación también crearía un efecto dominó al alentar a más personas a considerar poner dinero en cuentas bancarias en euros.

Por lo tanto, abandonar el euro podría generar una fuga de capitales, que es un evento económico (y político) muy difícil de gestionar. Es difícil saber el alcance de la fuga de capitales. Pero, para un político que desea evitar malas noticias, hay pocos incentivos para arriesgarse a salir del euro. Los beneficios de dejar el euro (flexibilidad en los tipos de cambio) un mayor crecimiento, menos necesidad de perseguir la austeridad podrían llevar bastantes años. Pero los políticos tienen un incentivo para pensar en costos a corto plazo en lugar de costos a largo plazo.

A una economía fuerte como la de Alemania le resultaría más fácil marcharse. Un nuevo D-Mark se agradecería para que no hubiera fuga de capitales, de hecho, se beneficiarían de las entradas de capital. La desventaja para Alemania es que las exportaciones se volverían menos competitivas y conducirían a un menor crecimiento.

A largo plazo, la salida de Alemania del euro ayudaría a sus vecinos a devaluar, recuperar la competitividad y reducir el desequilibrio en la zona euro.

El superávit por cuenta corriente de Alemania alcanzó un máximo del 8,5% del PIB en 2015, se proyecta un 7,1% para 2019.

Relacionado

- Costos y beneficios de adoptar el euro