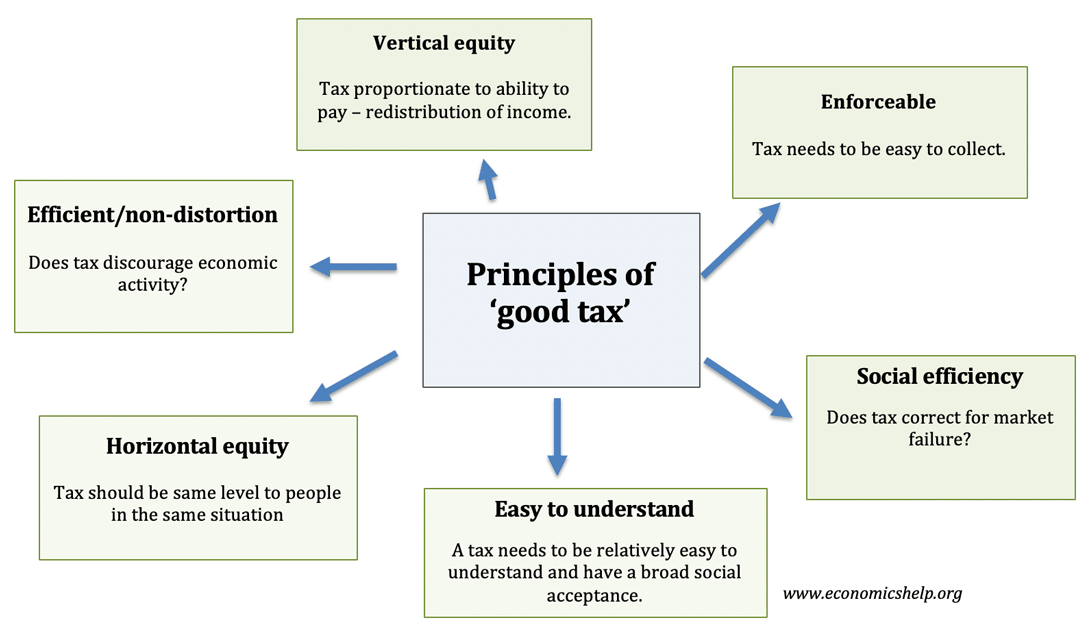

El gobierno tiene distintas formas de recaudar ingresos fiscales. Si bien los impuestos suelen ser impopulares, los economistas establecen criterios para determinar qué constituye un impuesto “bueno” y “justo”. Esto incluye: equidad, fácil de recaudar, no distorsionante y aumenta el bienestar social.

Los principios de un buen impuesto incluyen

- Equidad vertical: justa . La equidad vertical se ocupa de establecer impuestos proporcionales a la capacidad de pago. Si aquellos con ingresos muy bajos pagaran la misma carga fiscal que los ricos, diríamos que este no es un impuesto justo. Para mejorar la equidad vertical, es necesario que haya cierta proporcionalidad con el sistema tributario.

- Ejecutable. Un buen impuesto debe poder recaudarse. Si es fácil de eludir, el gobierno perderá ingresos fiscales, pero también provocará una baja moral fiscal: si las personas saben que otros están evadiendo el pago del impuesto, sentirán que es injusto y hará que sea más probable que lo intenten. y evita pagar también. Si un impuesto se paga y se recauda automáticamente, entonces es más exigible. Por ejemplo, el impuesto sobre la renta se deduce en la fuente, por lo que es difícil evitar pagar a menos que a un trabajador se le pague en efectivo en la economía sumergida.

- Bajos costos administrativos de recolección . Un buen impuesto debe ser práctico y eficiente de recaudar. Puede que exista una lógica para gravar la basura, pero pesar y medir la basura sería costoso y podría representar un alto porcentaje de los ingresos fiscales.

- Eficiente / sin distorsión Algunos impuestos pueden distorsionar el comportamiento económico. Por ejemplo, con altas tasas de impuesto sobre la renta (por ejemplo, más del 60% o 70%) se argumenta que esto desincentiva el trabajo y la inversión. Por lo tanto, estas tasas impositivas muy altas podrían volverse contraproducentes, ya que hay un aumento limitado en los ingresos fiscales o incluso menos impuestos en casos extremos (ver: Curva de Laffer)

- Equidad horizontal . Esto significa que las personas en las mismas circunstancias deberían pagar lo mismo. Por ejemplo, el impuesto de capitación era horizontalmente equitativo, porque era el mismo nivel para todos. Sin embargo, en la práctica, muchas personas evitaron pagar porque sentían que era muy injusto. Si dos personas tienen un ingreso de £ 100,000, ambos deben pagar el mismo nivel de impuesto sobre la renta, por ejemplo, £ 30,000. Sin embargo, si una persona con las mismas circunstancias puede establecer una empresa y recibir un pago indirecto de una ‘empresa fantasma’ y pagar un impuesto más bajo sobre los ingresos por dividendos, entonces esto no es equitativo horizontalmente.

- Fácil de entender . Si los impuestos son demasiado complicados con objetivos inciertos, esto puede generar confusión y fomentar la elusión fiscal. Un impuesto como el IVA es relativamente fácil de entender ya que es un recargo del 17,5% sobre los bienes; sin embargo, existe más confusión sobre qué tipo de bienes gravan el IVA.

- Eficiencia social . Un impuesto puede estar justificado si su objetivo es reflejar el verdadero costo social del bien e internalizar una externalidad. Por ejemplo, volar en un avión tiene costos externos de contaminación, con un impacto en el calentamiento global. Por lo tanto, existe un caso a favor de un impuesto al carbono para que los pasajeros tengan que pagar no solo el costo privado del vuelo, sino también los costos externos. Estos impuestos se conocen como impuestos pigouvianos.

- Impuesto para un fin específico . Algunos impuestos se cobran con un propósito particular y esto podría hacerlos más aceptables para el público que los paga. Por ejemplo, se ha propuesto un impuesto al azúcar con todos los ingresos fiscales “destinados” a hacer frente a los costes sanitarios de la obesidad, como la diabetes.

Carga fiscal general

- Es raro que un impuesto cumpla con todos estos criterios para un impuesto justo. Por ejemplo, un impuesto al alcohol es fácil de entender, logra equidad horizontal y puede ayudar a mejorar la eficiencia social (gravar el costo externo del alcohol).

- Sin embargo, un impuesto al alcohol no mejorará la equidad vertical, un impuesto al alcohol será regresivo (tome un porcentaje más alto de los ingresos de los pobres). Sin embargo, eso no significa que deba ignorarse un impuesto sobre el alcohol y los cigarrillos.

- Un impuesto no tiene que cumplir con todos los criterios. Si los impuestos sobre el alcohol y los cigarrillos se combinan con impuestos progresivos (tome un porcentaje más alto de los ingresos de los ricos), esto ayudará a compensar la naturaleza regresiva de los impuestos sobre el alcohol.

Cómo un sistema tributario puede volverse injusto

- Elusión fiscal . La elusión fiscal es cuando las personas y las empresas encuentran formas legales de evitar el pago de impuestos. Por ejemplo, los individuos pueden reclamar la residencia en un paraíso fiscal y, por lo tanto, no estar sujetos a impuestos nacionales. Esta es una forma de aprovechar las contribuciones fiscales de otras personas.

- Lagunas fiscales . Las empresas pueden presionar para obtener exenciones fiscales específicas. Por ejemplo, si la industria del carbón tiene un lobby político poderoso, podría exigir exenciones fiscales y pagar menos impuestos que las empresas con menos poder político. En los EE. UU., Las empresas como Amazon a menudo solicitan a los diferentes estados las mejores exenciones de impuestos para establecer en un estado en particular. Un estado quiere el empleo que viene con una gran empresa que invierte en su estado, por lo que provoca competencia fiscal entre los estados y una presión para ofrecer tasas impositivas muy bajas para las empresas más poderosas.

- Economía subterránea . La economía sumergida es cuando la actividad económica se desarrolla sin reconocimiento oficial. Significa que los individuos y las empresas pueden trabajar sin estar sujetos a las mismas reglas y sistemas fiscales. Por ejemplo, los constructores pueden querer trabajar por el pago en efectivo y evitar pagar el impuesto sobre la renta.

- Cambio de un impuesto progresivo a un impuesto regresivo . En el Reino Unido, en la década de 1980, las tasas locales se colocaron con un impuesto de capitación: un impuesto de capitación es un impuesto en el que todos pagan exactamente lo mismo. La lógica era que todos obtienen el mismo nivel de servicio. El impuesto de capitación es eficiente, en el sentido de que no hay desincentivos para trabajar. Sin embargo, exige una carga fiscal mucho mayor a quienes tienen bajos ingresos; reduce la equidad vertical. Además, el impuesto de capitación fue ampliamente considerado injusto. Como resultado, las tasas de impago aumentaron. Esto muestra que si los impuestos son activamente rechazados, puede dificultar su ejecución.

Definiciones de impuesto

- Equidad horizontal : el trato igualitario a personas en la misma situación

- Equidad vertical : La redistribución de los más acomodados a los más desfavorecidos en el caso de los impuestos, esto significa que los ricos pagan proporcionalmente más impuestos que los pobres.

- Impuestos directos : impuestos recaudados en origen. Por ejemplo, en PAYE cuando un empleador le paga impuestos sobre la renta y los IN se eliminan automáticamente.

- Impuesto indirecto : cuando el impuesto lo paga otra agencia. Por ejemplo, cuando compramos un bien, pagamos el IVA indirectamente. Es responsabilidad de la empresa que vende el bien dar el 20% del precio de venta al gobierno.

Impuesto progresivo: un impuesto progresivo toma un porcentaje más alto de impuestos de las personas con ingresos más altos.

Impuesto regresivo: un impuesto regresivo es un impuesto que toma un porcentaje más alto de los ingresos fiscales de aquellos con bajos ingresos. A medida que aumentan los ingresos, disminuye la proporción de sus ingresos pagados en impuestos.

Diferentes tipos de impuestos

Principales tipos de impuestos en el Reino Unido

- Impuesto sobre la renta: es un impuesto sobre la renta de las personas. La tasa básica del impuesto sobre la renta es del 20%, que se paga sobre los ingresos por encima del umbral del impuesto sobre la renta de £ 10.400.

- Contribuciones del seguro Nacional. Otro tipo de impuesto sobre la renta son las contribuciones al seguro nacional, que se basan en un principio similar de tomar un cierto porcentaje de los ingresos.

- Impuesto al consumo – IVA – 17,5%

- Impuestos especiales sobre el alcohol y el tabaco

- Impuesto sobre sociedades: impuesto sobre las ganancias de la empresa

Impuesto de timbre – impuesto sobre la compra de viviendas / acciones