El ciclo de tipos de interés está estrechamente relacionado con el ciclo económico o comercial. En teoría, los movimientos de las tasas de interés deberían reflejar el ciclo económico.

- Si la economía está creciendo con fuerza y las presiones inflacionarias aumentan, los bancos centrales aumentarán las tasas de interés para desacelerar la economía y evitar la inflación.

- Si la economía entra en recesión con una caída de la inflación y un aumento del desempleo, los bancos centrales recortarán las tasas de interés para proporcionar un estímulo económico para intentar aumentar la tasa de crecimiento económico.

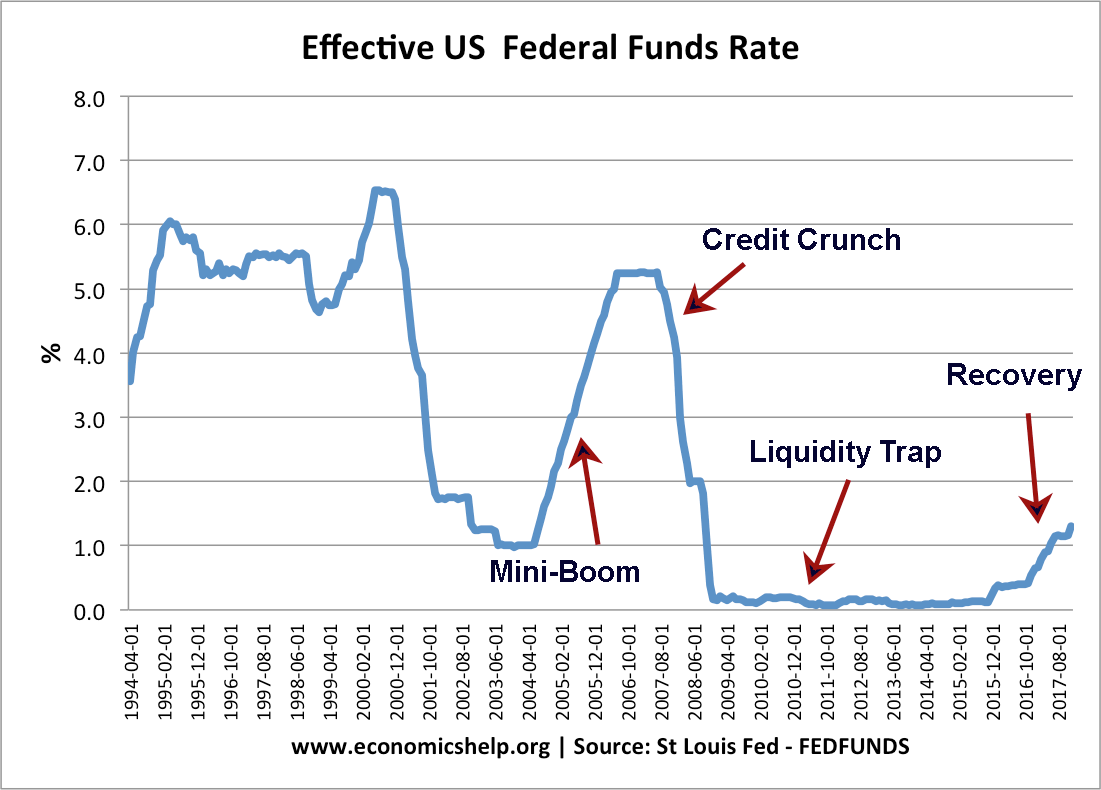

Tasas de interés en Estados Unidos 1994-2017

- En 2001 , existía la preocupación de que la economía se estuviera desacelerando después de los ataques terroristas del 11 de septiembre. La Reserva Federal recortó las tasas de interés para fortalecer la demanda interna.

- En 2005 , la economía estaba creciendo con bastante fuerza y la Reserva Federal comenzó a subir las tasas de interés. (muchos argumentan que deberían haber aumentado las tasas antes)

- En 2006 , este aumento en las tasas de interés afectó a los propietarios de viviendas que habían obtenido grandes hipotecas en los ‘años de auge’. Los incumplimientos hipotecarios precipitaron una crisis crediticia y una caída en la inversión y el gasto.

- En 2008/09. La economía entró en recesión y la Reserva Federal respondió recortando las tasas de interés cerca del 0%

- 2009-2015 . Inusualmente, se suspendió el ciclo habitual de tipos de interés. La economía estaba en una trampa de liquidez con una débil recuperación: baja inflación y tasas de interés mantenidas en 0%

- 2016 en adelante . Sin embargo, la Reserva Federal ha comenzado a aumentar las tasas de interés a medida que la economía estadounidense vuelve a una situación más “normal”. El desempleo ha disminuido y la economía se ha expandido constantemente desde 2009. Si la recuperación continúa, es probable que las tasas de interés sigan aumentando.

Las tasas de interés se redujeron al 0% en 2009.

La importancia de las tasas de interés

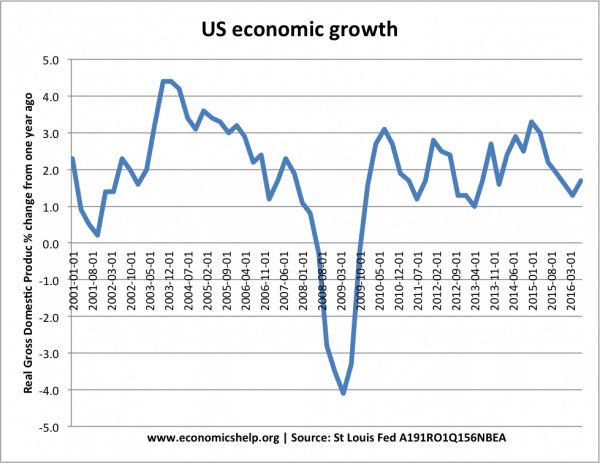

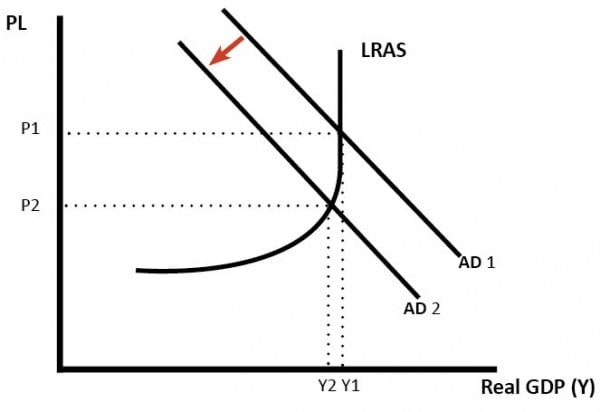

Si la economía está creciendo demasiado rápido, comenzamos a tener una brecha de producción positiva (a veces denominada ‘sobrecalentamiento’. Es una situación en la que la demanda agregada (DA) está creciendo más rápido que la capacidad productiva (LRAS). Por lo tanto, las empresas comienzan a Elevar los precios – causando inflación La inflación se considera indeseable porque crea incertidumbre y es probable que el crecimiento inflacionario sea insostenible.

- Las tasas de interés más altas pueden ralentizar el ritmo del crecimiento económico porque las tasas de interés más altas

- Aumentar el costo de los préstamos, desalentar la inversión y el gasto en crédito.

- Aumentar el incentivo para ahorrar: ahorrar proporciona una mayor tasa de rendimiento.

- Tiende a provocar una apreciación en el tipo de cambio: más flujos de dinero caliente. Por ejemplo, si Estados Unidos aumenta las tasas de interés en relación con otros lugares, los ahorradores pondrán dinero en bancos y bonos estadounidenses porque ofrecen una tasa de rendimiento relativamente mejor. Una apreciación del tipo de cambio tiende a reducir la presión inflacionaria.

Efecto de tasas de interés más altas, si la economía está cerca de su capacidad máxima.

Uno de los objetivos de la política monetaria es evitar un aterrizaje forzoso

Por ejemplo, si las tasas de interés suben demasiado rápido, es posible que los titulares de hipotecas no puedan pagar los reembolsos de la hipoteca; esto puede provocar la recuperación de la vivienda por defecto y un gran impacto negativo en el gasto del consumidor.

Entre 1992 y 2007, los bancos centrales parecieron mantener baja la inflación, lo que permitió un largo período de expansión económica. Sin embargo, la baja inflación enmascara una burbuja crediticia. Además, Estados Unidos probablemente cometió un error al mantener las tasas de interés muy bajas en 2003, cuando la economía estaba creciendo muy rápidamente. Las tasas de interés ultrabajas de 2003/04 alentaron a los propietarios a contraer grandes hipotecas (a menudo con un historial crediticio deficiente). Esto contribuyó a la burbuja inmobiliaria y de préstamos hipotecarios.

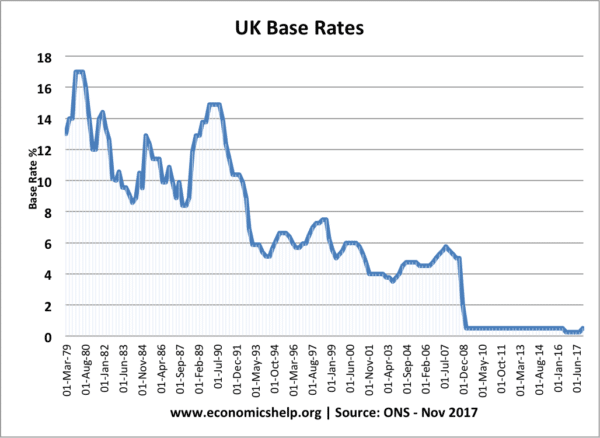

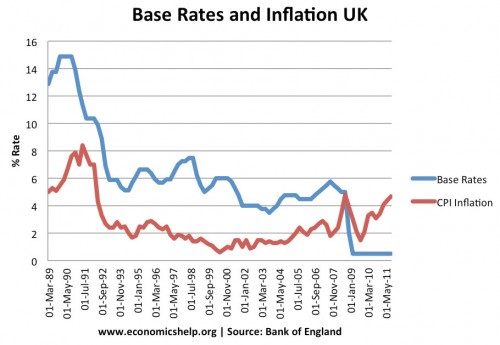

Ciclo de tipos de interés en el Reino Unido

En 1979, el gobierno aumentó las tasas de interés al 17% para reducir la inflación. La inflación cayó, pero provocó la recesión de 1980/81.

Las tasas de interés cayeron a principios de la década de 1980 y luego a fines de la de 1980.

- Sin embargo, a fines de la década de 1980, hubo un rápido crecimiento Lawson Boom que provocó la inflación de fines de la década de 1980 (Esto provocó que las tasas de interés aumentaran al 15% (el Reino Unido también se unió al ERM). Las tasas de interés muy altas contribuyeron a la recesión de 1991 / 92.

- En 1992, el Reino Unido abandonó el ERM y los tipos de interés cayeron.

- Durante la gran moderación 1992-2007, las tasas de interés se mantuvieron inusualmente estables, lo que refleja la aparente estabilidad de la economía.

- Al igual que EE. UU., Reino Unido recortó los tipos en 2009 y se ha mantenido muy bajo.

En ambas ocasiones se incrementaron las tasas de interés para reducir la presión inflacionaria. Por ejemplo, a fines de la década de 1980, la economía estaba creciendo muy rápidamente (más del 4% anual). Sin embargo, esta tasa de crecimiento era insostenible y provocó inflación. Para reducir la inflación, el gobierno aumentó las tasas de interés. Las altas tasas de interés llevaron a una recesión en 1991. (Lawson Boom de finales de la década de 1980) | (En 1990, también se aumentaron las tasas de interés para proteger el valor de la libra esterlina en el mecanismo de tipos de cambio).

Cuando el Reino Unido abandonó el ERM en 1992, el Gobierno pudo recortar los tipos de interés; esto era necesario porque la economía estaba en recesión. Las tasas de interés cayeron al 5% en 1995. Desde 1995, las tasas de interés promedio han sido mucho más bajas.

Regla de Taylor y tasas de interés

La regla de Taylor es una guía aproximada de la política monetaria. Sugiere que si la inflación aumenta un 1%, las tasas de interés deberían aumentar un 1,5%.

ver: más sobre Taylor Rule

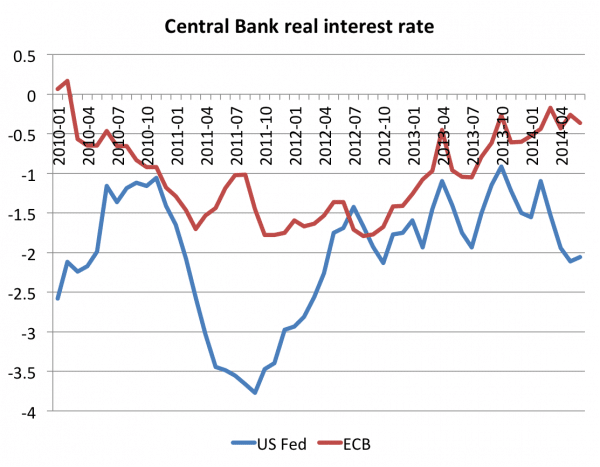

Ciclo de tipos de interés y tipos de interés reales

Otro tema es la tasa de interés real (tasa de interés nominal – inflación).

Si la inflación aumenta, las tasas de interés más altas significan que las ‘tasas de interés reales’ siguen siendo positivas.

Por ejemplo, en la década de 1970 y principios de la de 1980, las tasas de interés eran muy altas, pero esto reflejaba en parte las tasas de inflación más altas.

Ciclo de tipos de interés en el Banco de Inglaterra

El Reino Unido ha experimentado a menudo ciclos económicos de “auge y caída”. Se argumentó que los gobiernos a menudo recortaban las tasas de interés antes de las elecciones para impulsar el crecimiento. Pero, esto provocaría inflación y después de las elecciones, subirían las tasas de interés. Esto se conoció como el ‘ciclo económico político’

En 1997, el Banco de Inglaterra se independizó y se le asignó la responsabilidad de fijar las tasas de interés.

Entre 1997 y 2007, los tipos de interés del Reino Unido se mantuvieron bastante estables, el ciclo de tipos de interés ha sido menos volátil. Este período fue conocido como la gran moderación. Parecía que el Banco podía mantener la inflación en el objetivo y había menos necesidad de cambios drásticos en las tasas de interés.

Los tipos de interés del Reino Unido aumentan al 5,75% en el verano de 2007 antes de empezar a recortarse en noviembre de 2007. En marzo de 2009, los tipos básicos alcanzaron el 0,5%

Tasas de interés y crisis de liquidez

En 2008, la crisis crediticia mundial precipitó una grave recesión del balance. El PIB cayó drásticamente. En respuesta, el Banco de Inglaterra recortó drásticamente los tipos de interés hasta el 0,5%. Sin embargo, incluso esta tasa de interés no logró impulsar la demanda y la economía permaneció estancada en recesión. Por lo tanto, hubo un período prolongado de tasas de interés cercanas a cero desde marzo de 2009 (trampa de liquidez).

Este período prolongado de tipos de interés cero (el 0,5% a menudo se considera “prácticamente” cero) sugiere un final (al menos temporal) del ciclo de tipos de interés.

Este período prolongado de tipos de interés cero ha dado lugar a tipos de interés reales negativos. Esto significa que los ahorradores están viendo una caída en el valor de sus ahorros.

¿Volver a la normalidad?

Las perspectivas de crecimiento económico en 2018 parecen buenas. Los economistas han estado revisando al alza las tasas de crecimiento. La Eurozona en particular, ha estado superando el rendimiento pasado. El fuerte crecimiento mundial está provocando un aumento de los precios de las materias primas y, por primera vez en una década, las presiones inflacionarias pueden comenzar a aumentar. Aunque la presión salarial sigue siendo relativamente moderada, a pesar de las bajas tasas de desempleo en Reino Unido y Estados Unidos. Sin embargo, con el estímulo fiscal de EE. UU., El crecimiento económico puede continuar en 2018, y esto podría generar perspectivas de tasas más altas en el Reino Unido y la zona euro.

Relacionados :

- Ciclo comercial

- Entender las tasas de interés