La financiarización es un término utilizado para describir el papel cada vez mayor del sector financiero en una economía moderna.

Fuente: NYT 2013

La financiarización también se refiere a tendencias particulares en el sector financiero de la economía.

Esto incluye:

- Mayor uso de intermediarios financieros

- Mayor uso de los mercados de futuros. Por ejemplo, contratos futuros de bonos, acciones, divisas y tipos de interés)

- Una mayor importancia otorgada al sector financiero. Por el concepto de ‘valor para el accionista’ como principal motivación de las empresas. Esto puede llevar a las empresas a centrarse en maximizar los dividendos para complacer a los accionistas. Esto puede provocar una presión a la baja sobre los salarios y una inversión a corto plazo en lugar de a largo plazo.

- La financiarización también puede referirse a cómo se obtienen cada vez más beneficios a través de canales financieros en lugar de a través del comercio y la producción de materias primas.

Problemas de financiarización

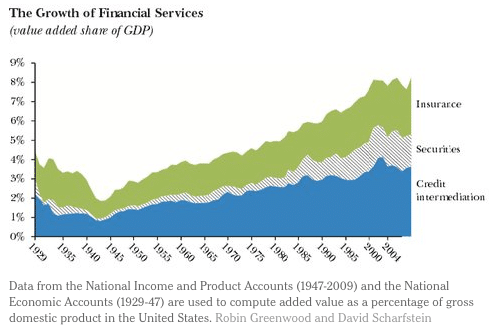

- Mayor desigualdad de riqueza. En 1978, los bancos comerciales tenían $ 1,2 billones (53% del PIB de EE. UU.) En 2007, los bancos comerciales tenían $ 11,8 billones – 84% del PIB. Los salarios en el sector financiero han aumentado más rápidamente que en el sector no financiero.

- Centrarse en las finanzas puede ir en detrimento de la inversión en bienes inmuebles e industria.

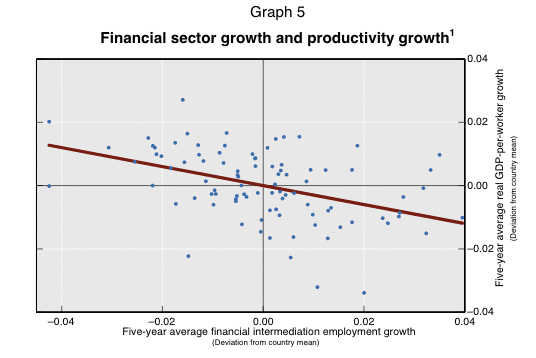

La investigación de Stephen G Cecchetti y Enisse Kharroubi (2012) sugiere que después de cierto punto de desarrollo económico, un crecimiento más rápido en las finanzas es malo para el crecimiento real agregado. “Una interpretación de este hallazgo es que los auges financieros son inherentemente malos para el crecimiento de las tendencias”. (BIS – documento de trabajo 381)

- Ha provocado que se cree riqueza mediante el aumento de los precios de los activos en lugar de mediante la innovación y el aumento de la producción. La consecuencia es que fomenta la búsqueda de rentas, donde se buscan ingresos y riqueza a partir del éxito en la industria financiera. Desvía tiempo y esfuerzo de buscar ganancias en la producción de bienes y servicios.

- Cortoplacismo. Un enfoque en los rendimientos de las finanzas en lugar de la inversión a largo plazo y factores sociales más amplios.

- Los altos salarios en el sector financiero atraen a graduados calificados, especialmente con títulos en matemáticas y ciencias, lo que aleja a estos graduados de trabajos en la economía real que son más productivos.

- La mayor complejidad de los instrumentos financieros puede hacer que incluso los bancos tengan dificultades para comprender lo que tienen. Por ejemplo, las obligaciones de deuda garantizadas contenían en realidad préstamos hipotecarios incobrables, pero los bancos y los inversores a menudo no se dieron cuenta de lo que estaban comprando.

- La creciente financiarización ha fomentado la especulación sobre los precios futuros de los activos. Pero no se suma al valor real de la economía.

- Los mercados financieros pueden infectarse con una exuberancia irracional. Por ejemplo, en el período previo a la crisis crediticia 2000-2007, los precios de la vivienda subieron por encima de los promedios a largo plazo, los préstamos hipotecarios se dispararon, pero el sentimiento predominante en el mercado era que “esta vez fue diferente”.

- La financiarización se ha acelerado mediante el proceso de apalancamiento. En el período de 1930 a 1980, los préstamos bancarios se basaban principalmente en depósitos. Este tipo de operaciones bancarias era seguro, aunque poco espectacular. Sin embargo, con la desregulación financiera, los bancos fueron cada vez más creativos a la hora de pedir dinero prestado en los mercados monetarios, a fin de aumentar su margen para prestar rentables hipotecas o tarjetas de crédito. Esto permitió a los bancos aumentar su margen de beneficio, pero se ampliaron demasiado, su liquidez dependía de la capacidad de pedir dinero prestado en los mercados monetarios a corto plazo. En la crisis crediticia, la liquidez se agotó, los bancos no pudieron “refinanciar” sus préstamos a largo plazo con préstamos a corto plazo, por lo que se enfrentaron a una crisis de liquidez (crédito).

- La financiarización aumentó la interdependencia entre los diferentes mercados locales. Una crisis crediticia en los EE. UU. Pronto se extenderá y afectará también a otros mercados financieros.

- Tipos de cambio desalineados. La especulación financiera en determinados activos puede provocar una apreciación de una moneda debido a la demanda de activos financieros. Sin embargo, esto puede hacer que el sector exportador sea menos competitivo, lo que lleva a que más recursos ingresen al sector financiero y se alejen de la base de fabricación. El problema es que si hay una corrección en el tipo de cambio y el tipo de cambio cae, se necesita tiempo para recrear una economía más diversa basada en las exportaciones. (Esta idea tiene relación con la maldición de los recursos)

Ventajas del sector financiero

- El crecimiento del sector de servicios refleja una mayor productividad en la industria y la agricultura. Con una mayor mecanización y tecnología mejorada, es inevitable que el sector de servicios aumente en importancia y el sector primario / manufacturero disminuya.

- Los contratos futuros de divisas pueden ayudar a proteger a los exportadores de las variaciones del tipo de cambio. Por ejemplo, una rápida apreciación podría hacer que los exportadores no fueran rentables. Los contratos de futuros pueden suavizar esta apreciación inesperada. Esto fomenta la inversión por parte de empresas exportadoras.

- El sector financiero juega un papel crucial en la concesión de préstamos a las empresas que permiten la expansión económica.

- Costos de transacción más bajos. Las empresas y las personas pueden buscar el mejor préstamo que se adapte a sus necesidades.

- Los mercados financieros pueden ayudar a las personas a evaluar diferentes tipos de riesgos y costos de inversión.

- Recaudación de inversiones directamente.

- Los altos salarios son una fuente importante de impuesto sobre la renta. “El sector de servicios financieros del Reino Unido contribuyó con 71.400 millones de libras en impuestos el año pasado, según un informe de la ciudad de Londres” (BBC)

- Cuando el sector financiero funciona, puede ayudar a la distribución del capital y el riesgo en toda la economía.

- Permite los flujos extranjeros de capital: la inversión extranjera crea puestos de trabajo y ayuda a una economía en desarrollo a ponerse al día.

- Un sector bancario fuerte y que funcione bien puede desempeñar un papel importante en la promoción de la prosperidad económica. Las empresas necesitan bancos y mercados financieros para financiar la inversión. Sin embargo, depende de cómo se cree el sector bancario. ¿Los bancos adoptan una visión a corto o largo plazo? ¿Es sostenible el préstamo bancario? ¿Los bancos están asumiendo demasiado riesgo pidiendo préstamos en los mercados monetarios para hacer préstamos temporalmente más rentables?

Relacionado

- Cómo se extendió la crisis crediticia

- Hipótesis de inestabilidad financiera